동국제강, 브라질 CSP 리스크 털었다…8686억원에 매각 완료

CSP 제철소 590만주 8686억원에 양도

지난해 8월 이사회 결의 후 7개월만에 마무리

발레·포스코 등도 CSP 지분 매각 속도

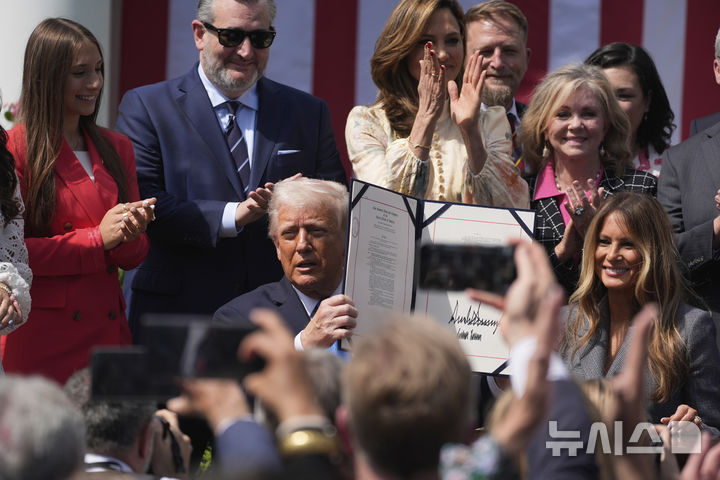

![[서울=뉴시스] 브라질 CSP 제철소. (사진=동국제강 제공) *재판매 및 DB 금지](https://img1.newsis.com/2022/08/12/NISI20220812_0001062547_web.jpg?rnd=20220812164140)

[서울=뉴시스] 브라질 CSP 제철소. (사진=동국제강 제공) *재판매 및 DB 금지

[서울=뉴시스] 옥승욱 기자 = 동국제강이 브라질 CSP제철소 지분 매각을 완료하며 해외 잠재 리스크를 모두 털어냈다. 매각 완료 대금은 CSP의 신주인수대금으로 납입돼 채무 변제에 사용될 예정이다.

13일 관련 업계에 따르면 동국제강은 아르셀로메탈 브라질에 CSP 제철소 주식 590만주를 8686억원에 양도했다고 지난 10일 공시했다. 거래 종결일은 3월 9일이다. 이에 따라 지난해 8월 12일 브라질 CSP 제철소 지분 30% 매각을 이사회에 결의한 이후 7개월만에 모든 절차를 마무리했다.

당시 동국제강은 CSP 제철소 보유 지분(30%) 전량을 8416억원에 매각하기로 했는데 딜(deal)을 조율하는 과정에서 매각 대금은 270억원 상향 조정됐다. 회사 관계자는 "가치평가 부분에서 조금 조정돼 매각 대금이 올랐다"고 설명했다.

동국제강이 CSP 지분 매각을 완료했다 하더라도 수중에 들어오는 현금은 없다. 매각 대금은 모두 CSP의 신주인수대금으로 납입돼 모두 채무 변제에 쓰인다. 동국제강은 CSP에 대한 지급보증 1조원 가량을 모두 해소할 수 있게 된다.

CSP는 브라질 광산기업인 발레 50%, 동국제강 30%, 포스코 20%가 각각 지분을 보유한 일관제철소다. 세 회사 모두 CSP를 아르셀로메탈에 매각하는 조건으로 회사 부채를 갚아주기로 했다. CSP가 상환하지 않은 순차입금은 매각대금을 포함 23억 달러에 달한다.

동국제강은 CSP를 매각하지 않을 경우 수년 내에 추가적인 고로와 하공정 투자를 진행해야 한다는 점에 재무적 부담을 가졌다. 또 동국제강의 사업 포트폴리오가 CSP 기획 당시 후판 위주에서, 현재 봉형강 및 냉연으로 구조 전환돼 동국제강과 CSP의 시너지가 약해진 점도 매각 배경으로 작용했다. 헤일화 환율이 지속 약세를 보이고 있다는 점도 고려했다.

이번 브라질 CSP 제철소 지분 매각을 끝내면서 동국제강은 CSP에 대한 경영 불확실성, 차입금 지급 보증, 추가 투자 부담, 헤알화 환리스크 등 모든 부담을 완전히 해소하게 됐다.

동국제강 외 포스코와 발레의 지분 매각도 속도를 내고 있다. 포스코홀딩스는 지난 9일 사업보고서를 통해 "경영권을 보유하지 않은 비핵심자산을 매각하면서 자산 효율성을 제고하려 한다"며 CSP 지분 매각을 알렸다.

최대주주인 발레도 9일(현지시간) 자사 홈페이지를 통해 "CSP 지분을 아르셀로미탈에 매각하기로 결정했다"며 "CSP 거래가액은 22억 달러로, 매각대금은 23억 달러에 달하는 미상환 순차입금을 조기 상환하는데 사용될 것”이라고 밝혔다.

◎공감언론 뉴시스 okdol99@newsis.com

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지