두산로보틱스, 청약 첫날 3조5000억 몰렸다

KB증권 경쟁률 95대 1로 최고

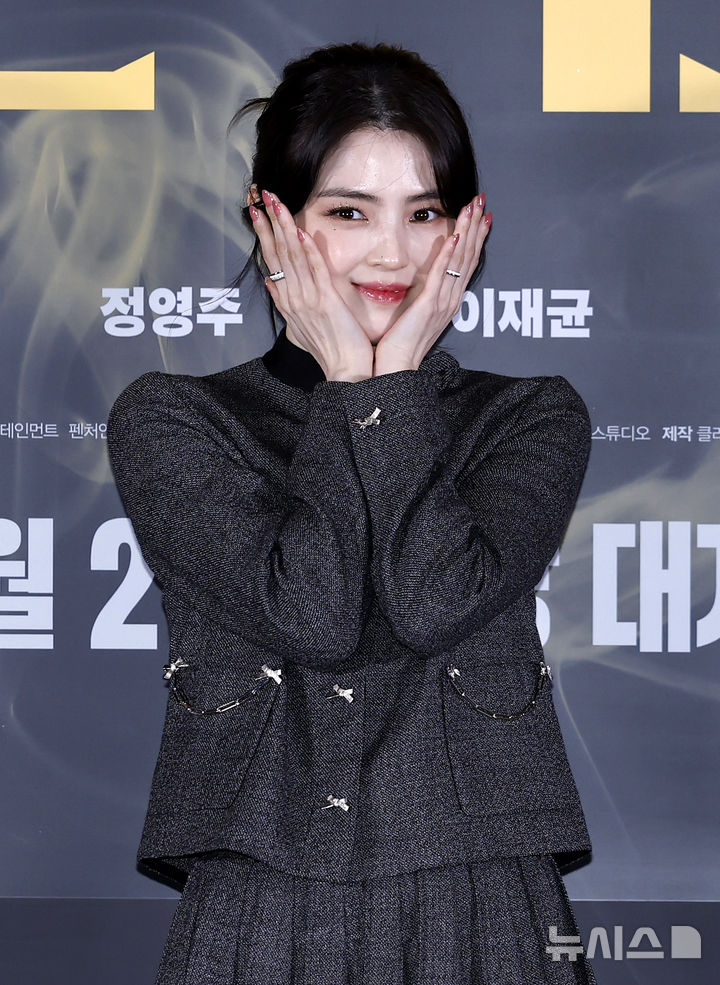

![[서울=뉴시스] 두산로보틱스 협동로봇 E시리즈.(사진=두산로보틱스) 2023.8.24 photo@newsis.com *재판매 및 DB 금지](https://img1.newsis.com/2023/08/24/NISI20230824_0001347494_web.jpg?rnd=20230824082440)

[서울=뉴시스] 두산로보틱스 협동로봇 E시리즈.(사진=두산로보틱스) 2023.8.24 [email protected] *재판매 및 DB 금지

21일 증권업계에 따르면 두산로보틱스 일반 청약 첫날 증거금은 오후 4시 기준으로 3조5560억원으로 집계됐다.

7개 증권사를 통해 일반 청약을 받은 결과 59만6518건이 접수됐고, 통합 일반 공모청약 경쟁률은 56.28대 1을 기록했다. 청약 증거금과 건수 모두 첫날 기준 올해 기업공개(IPO) 시장에서 최대 규모를 달성했다.

이 가운데 공동 대표 주관사인 미래에셋증권에 가장 많은 증거금 1조3650억원이, 한국투자증권에 9108억원이 몰렸다. 이어 KB증권(6770억원), NH투자증권(3574억원), 키움증권(1231억원), 하나증권(918억원), 신영증권(309억원) 등이 뒤를 이었다.

각 증권 별로 배정물량이 다른 점을 감안하면 증권사별 비례 경쟁률은 KB증권(95.36대 1)이 가장 높았다. 미래에셋증권(64.09대 1), 키움증권(57.80대 1), NH투자증권(50.35대 1), 하나증권(43.08대 1), 한국투자증권(42.77대 1), 신영증권(14.53대 1) 순이다.

두산로보틱스는 22일 오후 4시까지 일반청약을 진행한다. 두산로보틱스 발행주는 1620만주로, 일반 투자자에게 486만주가 배정됐다. 미래에셋증권과 한국투자증권 등 이번 상장 과정에 관여한 7개 증권사 중 한 곳에서만 청약이 가능하다. 이번 청약에는 균등배정과 비례배정이 절반씩 적용된다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지