국내 채권시장, 외국인들 돌아오나

금리 인상 중단 베팅 늘어…연내 인하 전망도

국고 3년물 연저점 3.1% 아래로 갈수도

![[워싱턴=AP/뉴시스] 22일(현지시간) 제롬 파월 미국 연방준비제도(Fed·연준) 의장이 워싱턴의 연방준비제도이사회에서 기자회견을 하고 있다. 2023.03.23.](https://img1.newsis.com/2023/03/23/NISI20230323_0000066539_web.jpg?rnd=20230323081342)

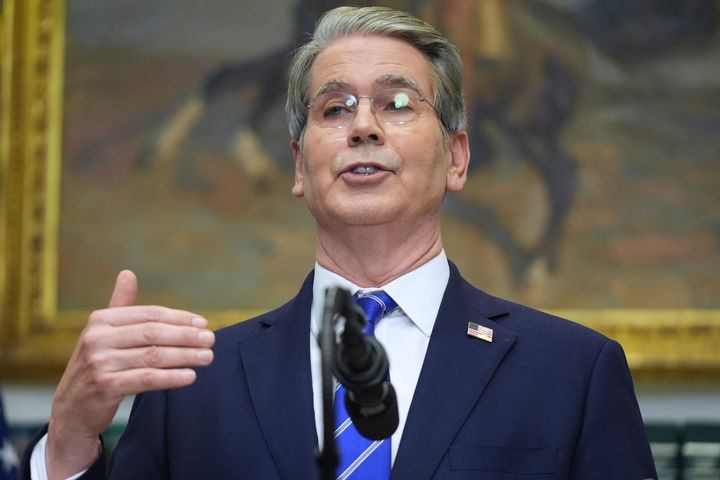

[워싱턴=AP/뉴시스] 22일(현지시간) 제롬 파월 미국 연방준비제도(Fed·연준) 의장이 워싱턴의 연방준비제도이사회에서 기자회견을 하고 있다. 2023.03.23.

25일 금융시장에 따르면 전날 국내 채권시장에서 국채 3년물 금리는 전거래일 대비 0.046%포인트 하락한 3.160%에 마감하면서 3.1%대로 내려섰다. 국채 3년물 금리가 3.1%대를 기록한 것은 지난 2월 3일(3.110%) 이후 근 2개월 만이다. 10년물 금리도 0.056%포인트 하락한 3.210%에 거래를 마쳤다.

최근의 채권 금리 하락은 미 연준의 피벗(금리 정책 전환) 기대감이 반영된 영향이다. 이로 인해 한국은행의 기준금리 추가 인상 부담이 줄면서 채권 시장에 강세 압력으로 작용하고 있다.

앞서 미 연준은 21~22일(현지시간) 열린 FOMC 정례회의에서 기준금리를 종전 4.5~4.75%에서 4.75~5.0%로 0.25%포인트 인상했다.

연준 위원들의 향후 금리 인상 전망을 보여주는 점도표의 올해 말 금리 예상치(중간값)는 지난해 12월과 같은 5.1%로 제시했다. 이는 이번 긴축 사이클에서 올해 남은 기간 동안 한 차례만 추가 인상한다는 뜻이다.

제롬 파월 미 연준 의장은 기자회견에서 연내 금리 인하 가능성에 선을 그었지만 시장에서는 미 연준이 연내 금리 인하에 나설 수 있다고 내다보고 있다.

연준이 당초 '빅스텝'(기준금리 0.5%포인트 인상) 우려와 달리 베이비스텝을 밟고, 향후 한 차례 인상만 예고하면서 우리나라도 미 긴축 속도에 따른 부담을 덜게 됐다. 이에 따라 한국은행이 4월 기준금리를 현 수준인 3.5%에서 동결할 가능성이 높아졌다.

한미 금리 최대 역전폭이 종전에 예상했던 것보다 좁혀지고 있다는 점도 채권 시장에 강세로 작용할 수 있다. 연준이 5월 기준금리를 한 차례 더 올리고, 한국이 금리를 동결해도 한국과의 금리 역전폭은 1.75%포인트다. 미 은행 폐쇄 사태 발생 전에는 내외금리 차가 2.0%포인트 이상으로 벌어질 수 있다고 봤으나, 가능성이 낮아졌다. 한은 입장에서 추가 기준금리 인상 부담이 그만큼 줄어든 것이다.

미 긴축 조기 종료에 따른 달러 약세도 한은의 추가 긴축 우려를 낮추는 방향으로 작용해 외국인 채권 자금 유입을 키울 수 있다.

한은에 따르면 외국인 채권자금은 2020년과 2021년 각각 561억5000만 달러, 117억2000만 달러 대규모 유입된 이후 지난해에도 대체로 순유입되는 모습을 보였으나 지난해 12월부터 해외 공공기관을 중심으로 큰 폭의 순유출을 보였다. 지난해 12월 외국인 채권자금은 27억3000만 달러를 순유출된 데 이어 올해 1월에도 52억9000만 달러 순유출 돼 월간 기준으로 역대 최대 기록했다. 2월에는 5억2000만 달러 순유출 됐다.

재미있는 점은 외국인들은 현물 채권시장에서는 상당 규모 순매도 했으나 국채 선물시장에서는 이보다 더 큰 규모로 순매수 했다는 점이다.

한은 관계자는 이와 관련 "국채 선물 거래에 참여하는 외국인들은 주로 헤지펀드 등 단기투자자로 채권 금리 하락이나 상승 전망을 바탕으로 순매수나 순매도에 나서는 경향이 있다"며 "이들 외국인은 미 연준의 금리인상 속도 완화 기대 등으로 국내 채권 금리 하락 기대가 형성되자 국채선물 매수에 나선 것으로 보인다"고 말했다.

채권 투자자는 중앙은행, 국부펀드, 국제기구 등 공공기관과 상업은행, 투자회사, 증권사 등 민간 부문으로 나뉜다. 우리나라는 공공기관 자금의 비중이 상대적으로 큰 편으로 이들이 우리나라의 채권 투자자금 순유출을 주도하고 있다.

올 들어 외국인 자금이 빠져나가는 데 가장 큰 역할을 했던, 차익거래유인도 축소됐다. 외국인 채권투자자 중 일부는 보유한 미 달러화를 담보로 외환 스와프 시장에서 원화를 빌려 국고채, 통안증권 등에 투자한다. 이 때 수익은 원화채권금리에서 스와프 시장을 통한 원화차입비용인데, 이를 차익거래유인이라고 한다.

채권 금리를 움직이는 가장 큰 요인은 향후 통화정책 방향이다. 최근에도 기준금리를 지속적으로 올리고 있는 영국, 스위스 등 유럽 등과 달리 우리나라는 이미 인상 사이클이 끝났다는 인식이 크다. 현재 수준인 연 3.5%에서 더 올리기 쉽지 않을 것으로 보고 있다는 뜻이다. 외국인들 입장에서는 기준금리 인하에 미리 베팅하기 수월한 셈이다. 글로벌 투자은행(IB)인 씨티은행도 앞서 한국 단기 채권 매수를 추천하는 등 채권 매수 심리를 부채질하고 있다.

안재균 신한투자증권 연구원은 "지난해부터 시작된 연준의 통화긴축 종료가 가까워 지면서 강달러 완화 기대로 한은의 추가 긴축 우려를 낮추고 외국인 채권 투자 자금 유입 기대를 높일 수 있다"며 "단기물을 중심으로 외국인 추가 순매수가 늘어날 것으로 보인다"고 말했다.

그는 "4월 금통위에서 기준금리 동결, 긴축 스탠스 조절 기대가 강화될 경우 국고 3년물 기준 연중 저점인 3.10%를 하회할 가능성도 커질 것"이라며 "부진한 한국 경기 흐름과 유가 하향 안정에 따른 물가 하락 기대를 고려하면 국고 10년물은 3년물을 꾸준히 하회할 가능성이 크다"고 말했다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지