한화그룹, 대우조선 인수…한화에어로 재무부담 어떡해?

인수 금액 2조원 중 1.5조 담당

"인수 뒤 우수 재무 유지 어려워"

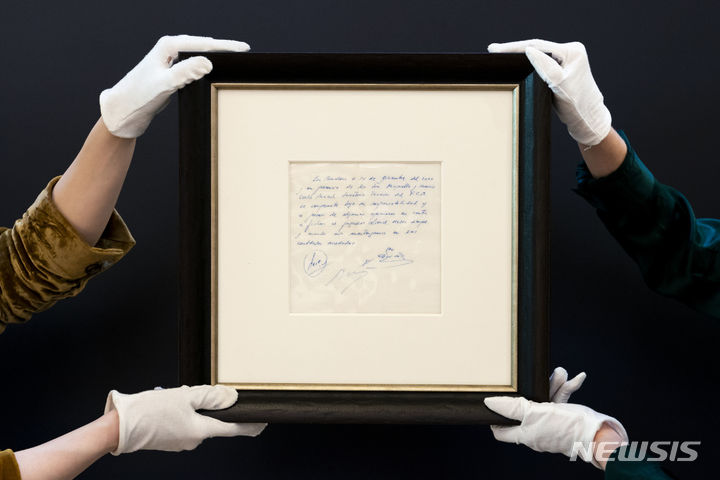

![[통영=뉴시스] 차용현 기자 = 경남 통영시 소재 대우조선해양 전경. 2022.09.26. (사진=대우조선해양 제공) photo@newsis.com *재판매 및 DB 금지](http://image.newsis.com/2022/09/26/NISI20220926_0019290935_web.jpg?rnd=20220926170752)

[통영=뉴시스] 차용현 기자 = 경남 통영시 소재 대우조선해양 전경. 2022.09.26. (사진=대우조선해양 제공) [email protected] *재판매 및 DB 금지

한화그룹은 지난 16일 대우조선과 회사 지분 49.3%에 해당하는 신주 발행 본계약을 체결했다. 한화그룹이 2조원 규모 대우조선 유상증자에 참여해 신주를 인수하는 방식이다.

앞서 한화그룹은 지난 9월 한국산업은행과 대우조선 경영정상화를 위한 기본 합의를 맺었으며, 이후 최종 인수대상자로 선정된 바 있다.

대우조선 인수자금은 한화에어로스페이스, 한화시스템, 한화임팩트파트너스, 한화에너지 등 한화그룹 6개 계열사가 분담한다. 이 중 한화에어로스페이는 연결 기준으로 전체 인수금액의 75%에 달하는 1조5000억원을 책임진다.

지난 9월 말 연결 기준 한화에어로스페이스의 현금성 자산이 1조9000억원인 사실을 고려하면 현금성 자산의 79%를 대우조선 인수에 쏟아붓는 셈이다. 한화에어로스페이스는 항공·우주 산업을 주력으로 하는데 대우조선 인수로 함정 등 방산 부문에 시너지 효과가 기대된다는 설명이다.

하지만 대우조선의 극심한 실적 변동성과 불안한 재무구조를 감안할 때 대우조선 인수가 완료 뒤 지분 25% 이상을 갖게 될 한화에어로스페이스의 재무 부담은 더 커질 수 있다는 우려가 나온다.

실제로 대우조선은 급격한 원가 상승, 고정비 부담 증가, 해양 사업 관련 손실 인식 등으로 지난해부터 올해 3분기까지 3조원가량의 순손실을 기록했다. 지난 9월 말 별도기준 대우조선의 부채비율은 1433.6%에 달하고, 자본으로 분류된 신종자본증권(2조3000억원)이 사실상 부채라는 점을 고려하면 재무 지표는 더 악화될 조짐이다.

한국기업평가 관계자는 "대우조선은 한화그룹의 유증 자금 유입으로 재무구조가 개선되고 추가 유동성을 확보할 수 있을 것"이라면서도 "한화에어로스페이스가 대우조선을 편입한 이후 현재 수준의 우수한 재무안전성을 유지하기는 어려울 것"이라고 분석했다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지