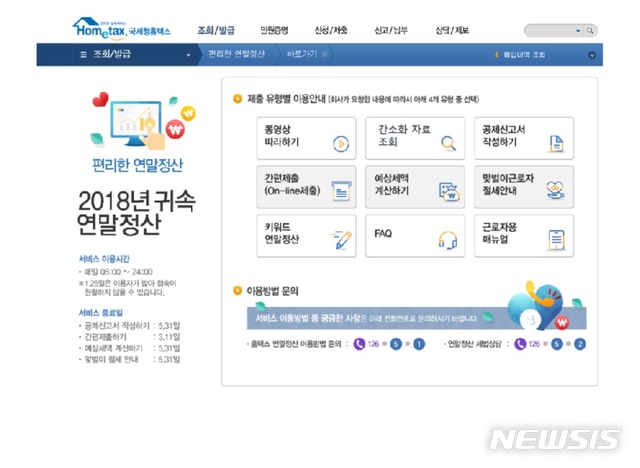

연말정산, 국세청 홈택스 통해 자주 묻는 질문은?

【세종=뉴시스】

이에 국세청은 홈택스의 '자주 묻는 상담사례' 가운데 연말정산과 관련해 많이 조회한 내용을 20일 공개했다.

다음은 연말정산과 관련한 일문일답.

-시골에 살고 있는 부모님(장인·장모 포함)도 기본공제를 받을 수 있나요?

=주거 형편상 따로 거주하나 실제로 부양하고 있으며 다른 형제자매가 부모님의 기본공제를 받지 않고 소득요건(소득금액 100만 원 이하)과 나이요건(60세 이상)을 충족하면 기본공제를 받을 수 있습니다.

-부부 공동명의 주택을 남편이 장기주택저당차입금 이자상환액공제를 받을 수 있나요?

=근로자 본인과 배우자 공동명의로 주택을 취득하고 남편 명의로 공제요건을 갖춘 장기주택저당차입금을 금융회사로부터 차입하면 이자상환액과 관련해 남편이 소득공제를 받을 수 있습니다.

-1주택 보유 근로자가 주택청약종합저축을 2017년에 가입했고 2018년 6월30일에 보유 주택을 양도했다면 2018년 저축 납입액을 소득공제 받을 수 있나요?

=과세연도 종료일 현재 무주택 세대의 세대주 요건은 충족하지만 연도 중 1주택을 보유한 사실이 있기 때문에 2018년 연말정산 시 주택청약종합저축 납입액을 공제받을 수 없습니다.

-신용카드로 승용차를 구입한 경우 소득공제가 가능한지요?

=신규로 출고되는 자동차를 신용카드 등으로 구입하면 신용카드 등 사용금액은 소득공제 대상에서 제외됩니다. 다만 중고자동차를 신용카드 등으로 구매하면 구입금액의 10%를 공제대상 금액에 포함하며 카드사가 중고자동차 구입액 자료를 제출하면 간소화자료의 신용카드 사용금액 등에서 중고자동차 구입액의 10%를 포함해 제공됩니다.

-신용카드 등으로 결제 시 신용카드 등 소득공제 외에 다른 공제를 중복으로 받을 수 있는 항목이 있나요?

=의료비와 취학 전 아동을 위해 지출한 학원비, 교복구입비를 신용카드 등으로 지출하는 경우에는 의료비·교육비 세액공제와 신용카드 등 소득공제를 중복해 공제받을 수 있습니다.

-입사 전에 사용한 신용카드 등 사용금액은 신용카드 등 사용금액 소득공제를 적용받을 수 없나요?

=네, 신용카드 등 사용금액의 소득공제는 근로 제공기간 중에 사용한 금액만 소득공제 대상입니다.

-자녀세액공제를 받은 근로자가 자녀장려금을 신청할 수 있나요?

=자녀장려금은 자녀세액공제와 중복해 적용받을 수 없기 때문에 자녀세액공제를 받은 근로자는 자녀장려금을 지급받을 수 없음을 유의하시기 바랍니다.

-올해 12월 말에 셋째 자녀를 출산한 경우 자녀세액공제액은 얼마인가요? (6세 이하 자녀 2명으로 가정)

=자녀세액공제액은 130만원입니다. [130만원 = (기본공제대상자녀) 자녀수 3명인 경우 60만원) + (출산․입양자녀) 셋째 자녀는 70만원].

-중학교에 재학 중인 자녀의 수학여행비를 교육비 공제 받고 싶은데 학교에서 교육비 납입증명서를 받아서 회사에 제출해야 하나요?

=초·중·고등학생의 현장체험 학습비(학생 1명당 30만 원 한도)는 교육비 공제대상이며 국세청에서 자료를 수집해 간소화시스템을 통해 제공합니다.

-어린이집의 입소료, 현장학습비, 특별활동비는 교육비 세액공제를 받을 수 있나요?

=어린이집에 지출한 교육비 중 '영유아보육법‘ 제38조에서 정하고 있는 보육료와 특별활동비(도서구입비 포함, 재료비 제외)가 공제대상에 해당합니다. 따라서 실비 성격의 기타 필요경비인 입소료, 현장학습비, 차량운행비는 교육비공제 대상이 아닙니다.

-초등학생인 아들의 학원비와 태권도장 수강료는 교육비 세액공제를 받을 수 있나요?

=교육비 세액공제를 받을 수 없습니다. 학원 또는 체육시설에 지출한 교육비는 취학 전 아동(초등학교 입학연도의 1월, 2월 포함) 만 교육비 세액공제가 가능하고 초·중·고생은 적용대상이 아닙니다.

-장남이 인적공제 받는 부모님의 수술비를 차남이 부담해도 의료비 세액공제를 받을 수 있나요? 받을 수 있다면 누가 공제를 받을 수 있나요?

=두 사람 모두 공제 받을 수 없습니다.차남은 부모님이 기본공제 대상에 해당하지 않고 장남은 의료비를 본인이 부담하지 않았으므로 의료비 세액공제를 받을 수 없습니다.

-맞벌이 부부가 배우자를 위해 지출한 교육비도 세액공제가 가능한지요?

=교육비 세액공제의 경우 근로자가 기본공제 대상자가 아닌 배우자를 위해 지출한 교육비는 세액공제를 받을 수 없습니다.

-월세액 세액공제는 부양가족이 없는 무주택 단독세대주도 공제받을 수 있나요?

=부양가족이 없는 무주택 단독세대주도 월세액 세액공제를 받을 수 있습니다. 다만 월세액 세액공제는 해당 과세기간의 총급여액이 7000만원 이하인 무주택 세대의 세대주(세대주가 주택자금 관련 소득공제를 받지 않는 경우 세대원 포함)인 근로자가 받을 수 있습니다.

-고시원의 임대차계약서에 면적이 표시되지 않았습니다. 홈택스에서 작성하는 소득·세액공제 신고서에 면적을 입력하지 않아도 월세액 세액공제가 가능한가요?

=홈택스에서 월세액 세액공제 입력 시 공제대상 주택을 고시원으로 선택하면 면적은 기재하지 않아도 입력이 가능합니다.

-국민연금과 은행에 가입한 연금저축계좌에 동시에 불입하고 있습니다. 어떤 공제을 받을 수 있나요?

=국민연금과 같은 공적연금 관련법에 따라 근로자가 납입하는 부담금(기여금)은 연금보험료 소득공제를 받을 수 있고 금융회사 등에 가입한 연금저축계좌에 불입한 금액은 연금계좌세액공제를 받을 수 있습니다.

-근로자가 부양하고 있는 20세 이상의 형제자매가 기부금단체에 기부한 기부금도 근로자의 세액공제 대상에 해당하나요?

=기부금 세액공제 대상에는 기본공제를 적용받는 부양가족의 기부금을 포함합니다. 이 때 부양가족은 나이제한을 받지 않습니다.

-올해 회사를 퇴직하고 다른 회사에 재취업한 경우 연말정산은 어떻게 하나요?

=퇴직자가 연도 중에 재취업을 하는 경우 현재 근무지에서 전 근무지 근로소득을 합산해 연말정산을 해야 합니다. 재취업자는 전 근무지에서 근로소득원천징수영수증과 소득자별 근로소득원천징수부 사본을 발급받아 현재 근무지에 제출해야 합니다.

-종교단체가 소속 종교인에게 지급한 종교인소득의 연간 소득금액이 300만원 이하입니다. 300만원 이하의 기타소득은 분리과세 대상으로 알고 있는데 연말정산이나 종합소득세 신고를 꼭 해야 하는지?

=소득금액(종교인소득에서 필요경비 제외한 금액)이 300만원 이하인 경우로서 원천징수를 이행한 경우에는 선택적 분리과세로 종합소득세 확정 신고를 하지 않아도 됩니다. 연말정산 또한 선택사항입니다.

-원천세 신고를 하고 종교인이 개별적으로 종합소득세 신고를 하는 경우 지급명세서를 제출하지 않아도 되는지?

=종교단체가 종교인에게 소득을 지급하는 경우 원천징수 및 연말정산 여부에 관계없이 다음해 3.월10일까지 지급명세서를 제출해야 합니다.

-종교인에게 귀속되는 소득이 없다면 지급명세서를 제출하지 않아도 되는지?

=종교인에게 지급하는 금액이 전혀 없는 경우 지급명세서 제출 등 종교인소득 과세와 관련한 신고 의무는 없습니다.

-종교활동비가 비과세소득이 되려면 어떤 요건을 충족해야 하나요?

=소속 종교단체의 규약 또는 의결기구의 의결・승인 등이 있어야 하고 승인에 따라 결정된 지급기준에 따라 지급되어야 하며 종교활동을 위해 통상적으로 사용할 목적으로 지급받아야 합니다.

-종교인이 종교단체로부터 지급받은 종교활동비(비과세소득)도 지급명세서를 제출하여야 하는데, 지급명세서의 어느 항목에 기재하여야 하는지?

=연말정산을 하지 않은 경우에는 기타소득지급명세서(소득세법 시행규칙 별지 제23호 서식(4))상 , 의 '비과세소득'란에 기재하고 연말정산을 실시한 경우에는 종교인소득 지급명세서(소득세법 시행규칙 별지 제23호 서식(6))상 의 '비과세소득'란에 기재하시면 됩니다.

[email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지