"SM·하이브 합쳐지면 독과점적 지위…가장 큰 피해는 팬덤"(종합)

하이브 "이미 회사·주주 가치 제고…지속해 나가겠다"

![[서울=뉴시스] 장철혁 SM엔터테인먼트 CFO. 2023.02.20. (사진 = SM 제공) photo@newsis.com *재판매 및 DB 금지](https://img1.newsis.com/2023/02/20/NISI20230220_0001199381_web.jpg?rnd=20230220100630)

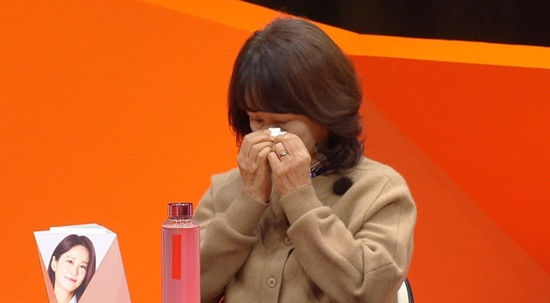

[서울=뉴시스] 장철혁 SM엔터테인먼트 CFO. 2023.02.20. (사진 = SM 제공) [email protected] *재판매 및 DB 금지

SM CFO 장철혁 이사는 20일 SM 공식 유튜브 채널에 게재된 'SM이 하이브의 적대적 인수를 반대하는 이유'라는 제목의 영상에서 "SM과 하이브 양사는 국내 엔터테인먼트 업계를 선도하는 대형 기획사로, 두 회사가 합쳐진다면 전체 시장 매출의 60% 가량을 차지하는 독과점적 지위를 가지게 될 것"이라면서 이렇게 밝혔다.

"양사의 음반, 음원 수익 합산하면 70%, 공연 수익 합산하면 89% 등의 지표를 통해 K팝 시장의 다양성을 저해하게 된다"면서 "이러한 독과점으로 가장 큰 피해를 겪는 것은 결국 팬분들"이라고 지적했다. 그러면서 하이브 산하 여러 레이블들의 공연 티켓 가격 상승을 하나의 예시로 들었다.

특히 장 이사는 이번 하이브의 SM 인수 시도가 "그 동안 글로벌 No.1 엔터테인먼트 기업으로의 도약을 꿈꿔왔던 600여 SM 임직원의 치열한 고민과 노력뿐만 아니라 팬, 아티스트들과 함께 추구하여 온 SM만의 가치와 자부심까지 모두 무시하는 시도"라고 규정했다.

그러면서 하이브가 이수만 전 SM 총괄 프로듀서의 지분 14.8%를 인수해 SM의 최대주주가 되고 공개매수를 통해 약 40%의 지분을 달성하겠다 밝힌 것에 대해 "현 경영진 및 이사회와 협의 과정을 거치지 않은 명백한 '적대적 M&A' 시도에 해당한다"고 규정했다.

"하이브는 SM의 이사회를 장악함으로써 경영권을 행사하려고 하는 것"이라면서 "이러한 지배구조에서는 전체 주주의 가치를 최우선으로 고려하는 의사 결정이 어려워지고, 하이브가 주장한 SM의 독립적 경영 보장 역시 지켜지기 어려운 약속이기 때문에 '특정주주를 위한 SM'이라는 잘못된 과거로 회귀하는 것이나 다름없다"고 토로했다.

이번 하이브의 공개매수 및 구주 인수 관련 공시를 봤을 때 SM 지분 인수엔 1조원 이상의 자금이 투입될 것으로 예상된다. 자금 조달을 위해 거액의 단기 차입도 발생했다. 이런 중대한 의사결정임에도, 하이브는 SM에 실사자료 제공 협조 요청도 하지 않은 상황에서 의사결정을 내린 이사회가 존재하는 곳이라며 기업 거버넌스가 합리적이지 않다고 장 이사는 판단했다.

![[서울=뉴시스] SM엔터테인먼트, 하이브 로고. 2023.02.20. (사진 = SM·하이브 제공) photo@newsis.com *재판매 및 DB 금지](https://img1.newsis.com/2023/02/19/NISI20230219_0001199161_web.jpg?rnd=20230219220922)

[서울=뉴시스] SM엔터테인먼트, 하이브 로고. 2023.02.20. (사진 = SM·하이브 제공) [email protected] *재판매 및 DB 금지

예컨대 음반, 음원 시장에서 앨범 발매 시기(메이저급 아티스트는 보통 월·금요일 신보 발매)가 연간 100회 수준으로 제한돼 있는 상황에서 이미 하이브 소속 레이블 아티스트들만으로도 발매 시기가 포화돼 SM 아티스트의 앨범 발매이 후순위가 될 것이라고 우려했다.

또 SM이 팬 플랫폼 사업(디어유가 운영하는 버블)을 포기하고 하이브 플랫폼 위버스를 이용하게 될 경우, 팬에 대한 이해를 심화할 수 있는 데이터를 놓치게 돼 신성장 동력을 잃게 된다고 지적했다.

특히 SM 지식재산권(IP)의 위버스 입점(위버스 플랫폼의 추가 수익 창출, SM 자체 플랫폼 사업의 기회 박탈), IP 수익화 사업 하이브 아웃소싱(IP 수익화 관련 별도 사업부문 운영 중인 하이브에 SM IP 및 미래 수익이 귀속됨) 등을 이유로 이는 양사를 위한 관점이 아닌 하이브의 추가 수익 창출만을 위한 것이라고 강조했다.

장 이사는 하이브가 이 전 총괄의 SM브랜드마케팅, 드림메이커 지분도 함께 인수할 것임을 밝힌 점에 대해서도 문제 삼았다. 하이브는 이것이 SM의 지배구조 개선을 위함이라고 주장하고 있지만 SM브랜드마케팅, 드림메이커는 고객이 SM 이외에는 거의 없다시피 한 회사들로 하이브가 이 전 총괄로부터 두 회사 지분을 매입하는 것은 이번 딜을 통해 별도로 프리미엄을 지급하기 위한 것으로 해석될 수 밖에 없다고 짚었다.

또 장 이사는 "지분 인수가 이루어진다고 하더라도, 추후 이루어질 공정위 심사는 SM의 미래에 리스크 요인으로 작용할 것"이라면서 "만일 독과점 이슈로 인해 기업결합신고가 반려된다면, 대량의 SM 지분이 시장에 쏟아져 주가 급락으로 이어질 가능성이 높다"고 걱정했다.

![[서울=뉴시스] 하이브 사옥. 2023.02.10. (사진 = 하이브 제공) photo@newsis.com *재판매 및 DB 금지](https://img1.newsis.com/2023/02/10/NISI20230210_0001193643_web.jpg?rnd=20230210165254)

[서울=뉴시스] 하이브 사옥. 2023.02.10. (사진 = 하이브 제공) [email protected] *재판매 및 DB 금지

하이브는 이날 SM의 입장에 대해 "대부분의 내용이 이전에 발표한 내용과 특별히 다른 내용이 없는 것으로 보인다"면서 "당사는 이미 SM의 지배구조 개선의 결과를 도출하며 회사와 주주의 가치 제고를 진행 중인 만큼 이를 지속해 나가겠다"고 대응했다.

SM은 이날 오후 기업설명회를 열고 작년 4분기 실적 발표와 함께 'SM 3.0'에 대한 명분과 필요성 그리고 하이브와 경영권 다툼에 대한 입장을 밝힐 예정이다. 예년에 3월께 전년도 4분기 실적을 발표해온 SM인데, 하이브와 기세 싸움을 위해 앞당긴 것으로 보인다.

하이브도 21일 오후 전화회의 방식으로 기업설명회를 연다. SM 지분 인수와 관련 소액주주를 대상으로 한 공개매수 등의 진행사항에 대해 전할 예정이다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지