반등 기회 엿보는 삼성전자…잠정실적 발표 전망은

삼성전자, 다음달 5일 2분기 잠정실적 발표

영업이익 8조원대…컨센서스 소폭 상회 전망

[서울=뉴시스] 박은비 기자 = 8만1000원대에 안착한 삼성전자 주가가 반등 기회를 엿보고 있다. 이 가운데 일주일 뒤 있을 2분기 잠정실적 발표가 주가에 어떤 영향을 미칠지 주목된다.

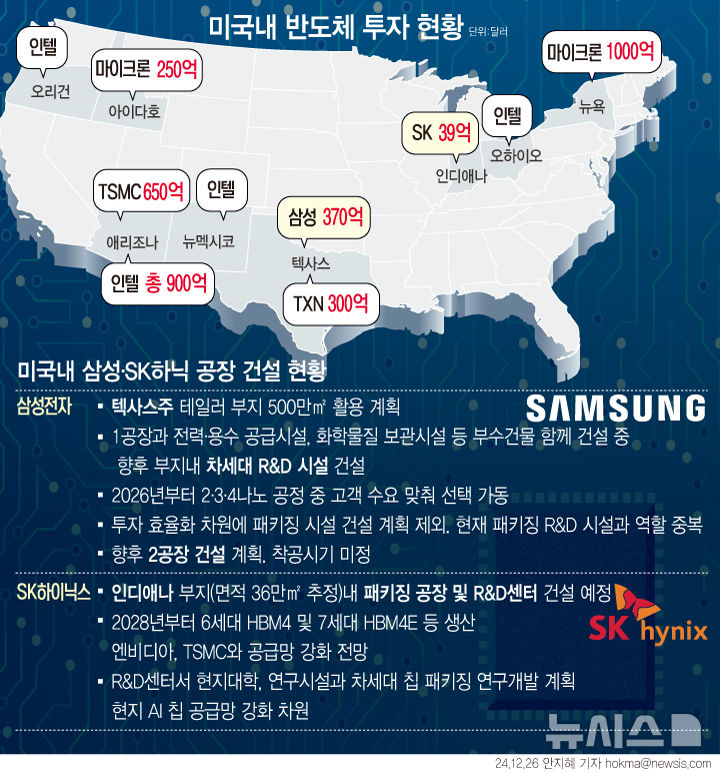

29일 금융투자업계에 따르면 다음달 5일 발표될 2분기 삼성전자 잠정실적은 영업이익 8조원대로 시장 컨센서스에 부합하거나 소폭 상회할 것으로 전망된다. 메모리반도체 판가 상승률이 시장기대치를 넘어서며 스마트폰 수익성 부진을 상쇄시킬 것이라는 관측이다.

이를 토대로 증권사들이 제시한 평균 목표주가는 지난 27일 기준 10만4240원으로 집계됐다. 지난 4월 말 10만원대로 올라선 뒤 줄곧 10만원선이다.

이수림 DS투자증권 연구원은 "메모리는 2분기 추가적인 가격 상승 영향으로 매출액이 전반적으로 증가하고 재고평가손 환입 영향이 반영되며 낸드(NAND) 영업이익 개선이 뚜렷할 전망"이라며 "스마트폰은 견조한 S24 판매량에도 반도체 가격 상승에 따른 원가율 상승 영향으로 마진율이 11%에서 8%로 하락할 것으로 전망된다"고 말했다.

다만 경쟁회사인 미 마이크론의 최근 실적 발표 당시 실적 호조에도 시장이 만족할 만한 가이던스를 내놓지 않아 주가가 부진했던 점은 부담 요인이다.

이에 대해 김영환 NH투자증권 연구원은 "마이크론은 실적 기대감이 밸류에이션에 높게 반영돼 있었던 점을 감안할 필요가 있다"며 "현재 12개월 선행 주가수익비율(P/E)은 마이크론 18배, SK하이닉스 9배, 삼성전자 12배고 12개월 선행 주가순자산비율(P/B)은 마이크론 3.1배, SK하이닉스 2.2배, 삼성전자 1.3배"라고 설명했다.

김 연구원은 이어 "반도체 업황의 개선 흐름과 밸류에이션을 감안했을 때 잠정실적 발표 이후 삼성전자 주가 조정이 발생한다면 이는 매수 기회로 삼을 필요가 있다"고 조언했다.

또 삼성전자 주가는 5세대 고대역폭메모리(HBM) HBM3e 시장 성과가 발목을 잡고 있다. 김광진 한화투자증권 연구원은 "삼성전자는 이번 인공지능(AI)발 메모리 업사이클에서 과도하게 소외된 상태"라며 "메모리 실적 개선 추세만 고려해도 매수 접근이 유효한 구간이나 이번 업사이클의 핵심인 HBM에서 유의미한 성과가 필요한 것도 사실이라 결국 3분기 HBM3e 품질 테스트 성과 여부가 하반기 주가 방향을 결정지을 것으로 판단된다"고 설명했다.

박유악 키움증권 연구원은 "올 하반기 삼성전자는 9세대 브이낸드(V-NAND)를 양산하며 쿼드레벨셀(QLC) 기반의 기업용 솔리드스테이트드라이브(eSSD) 판매를 본격화하고, 128GB 서버 DRAM 모듈(DIMM) 판매 확대도 이룰 전망"이라며 "엔비디아향 HBM3e에 대한 제품 승인도 가시화되며 그동안 상대적으로 눌려왔던 주가 상승 탄력이 강해질 수 있을 것"이라고 내다봤다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지