롯데카드 2년 만 매각 재추진…주관사에 UBS

MBK, 매각주관사 선정…업계, 5위사

하나 등 지주사 잠재 인수군

카드사 중 부동산PF 가장 적극적 운용

[서울=뉴시스] 남정현 기자 = 롯데카드의 최대주주인 사모펀드 MBK파트너스가 매각 주관사를 선정하면서 2년 만에 이 롯데카드의 매각에 나섰다.

3일 카드업계에 따르면 MBK파트너스는 최근 롯데카드 매각 주관사로 UBS를 선정했다. MBK파트너스가 롯데카드 매각에 나서는 건 이번이 두 번째다.

앞서 MBK파트너스는 2022년 JP모건을 매각 주관사로 선정했다.

당시 하나금융과 KT 등이 인수전에 돌입했지만 가격에 대한 견해차로 매각이 무산됐다. MBK파트너스는 롯데카드의 기업가치를 3조원 이상으로 평가받길 원했던 것으로 알려졌다.

앞서 롯데카드는 2019년 롯데그룹이 지주사 체제로 전환하는 과정에서 금산분리 정책에 따라 매각됐다. MBK파트너스는 당시 우리은행과 컨소시엄을 구성해 롯데카드지분 79.83%를 약 1조3810억원에 인수했다.

MBK파트너스는 특수목적법인(SPC) 자회사인 한국리테일카드홀딩스를 통해 롯데카드 주식 4471만7000주(지분율 59.8%)를 보유 중이다. 우리은행과 롯데쇼핑도 롯데카드 지분을 20%씩 갖고 있다.

지난해 자회사인 로카모빌리티를 맥쿼리자산운용에 4150억원에 매각하며 투자금을 일부 회수했다. 올해 10월에는 1조원 규모의 리파이낸싱을 단행하기도 했다.

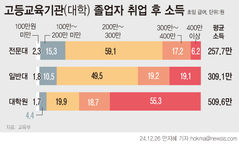

롯데카드의 자산 규모는 2020년 말 14조7970억원에서 올 9월 말 24조4306억원으로 두 배 가까이 급증했다. 회원 수는 952만명(10월 기준), 신용판매 시장 점유율은 10.5%로 업계 5위 수준이다.

다만 롯데카드는 본업인 신용판매보다 대출자산 증가세 등을 통해 외형성장을 이뤘다는 평가를 받는다. 롯데카드의 대출채권 규모는 2018년 말 기준 1조5845억원을 기록했다. 이후 2021년 말 3조3391억원, 2023년 말 4조1151억원, 올해 6월 4조2144억원 등 꾸준히 높아지는 추세다.

특히 대출자산에서 부동산PF가 차지하는 비중이 큰 편이며, 전업 카드사 중 부동산PF를 가장 적극적으로 운용하고 있다. 올 6월 말 기준 부동산PF 대출 규모는 총 1조723억원으로 영업자산의 5.1%를 차지한다.

다만 지난해 초부터는 부동산PF 신규 대출 취급을 중단하면서 관련 자산 규모를 줄이고 있다. 앞서 2022년부터 부동산PF 시장에 진출했는데 당시 규모는 1조5686억원에 달했다.

시장에서는 롯데카드의 기업가치를 최대 3조원대로 보고 있는 것으로 알려졌다.

하나금융, KB금융 등 금융지주가 유력한 잠재 인수 후보로 거론된다. 하나금융은 2019년부터 롯데카드 인수전에 참여해 왔다. 롯데카드 인수를 통해 계열사 카드 사업 경쟁력을 제고하려는 것으로 보인다. KB금융은 롯데카드를 인수할 경우 신한카드를 제치고 1위까지 치고 올라갈 수 있을 것으로 보인다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지