크래프톤, 증시 첫 거래...청약 실패 딛고 상승할까

크래프톤 오늘 상장…공모가 기준 '게임 대장주'

청약 '쓴맛'…증권가 "공모가보다 상승할 수 있어"

![[서울=뉴시스] 홍효식 기자 = 크래프톤 IPO(기업공개)를 위한 공모주 일반 청약 마지막 날인 3일 오후 서울의 한 증권사 창구에서 투자자들이 상담을 받은 뒤 나서고 있다. 2021.08.03. yesphoto@newsis.com](https://img1.newsis.com/2021/08/03/NISI20210803_0017787126_web.jpg?rnd=20210803145616)

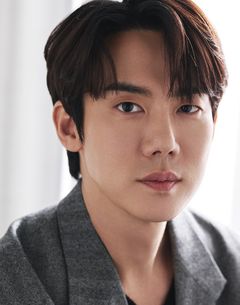

[서울=뉴시스] 홍효식 기자 = 크래프톤 IPO(기업공개)를 위한 공모주 일반 청약 마지막 날인 3일 오후 서울의 한 증권사 창구에서 투자자들이 상담을 받은 뒤 나서고 있다. 2021.08.03. [email protected]

한국거래소에 따르면 크래프톤은 이날 유가증권시장에서 거래를 시작한다. 공모가는 49만8000원이다. 공모가 기준 시가총액은 24조원에 달해 현재 게임 대장주인 엔씨소프트(약 18조원)를 제치고 게임주 1위 규모다.

크래프톤의 시초가는 상장일 오전 8시30분~9시에 공모가격인 49만8000원의 90%~200% 사이에서 호가를 접수해 매도호가와 매수호가가 합치되는 가격으로 결정된다. 이 시초가를 기준으로 상하 30%의 가격제한폭이 적용된다.

상장 대어으로 주목 받은 크래프톤은 기관 수요예측과 일반 청약에서 쓴맛을 봤다. 크래프톤의 최종 통합 경쟁률은 7.8대 1, 합산 청약 증거금은 5조358억원이다.

크래프톤의 일반 청약은 예상보다 저조한 흥행으로 마무리됐다. 대형 공모주에 관심을 가지는 투자자들이 늘어나면서 크래프톤 이전 중복청약 마지막 기업으로 언급됐던 SKIET에는 81조원에 가까운 청약 증거금이 쌓였고 최근 카카오뱅크는 58조원의 증거금을 모으며 관심을 끌었던 것과 대조적이다.

게다가 크래프톤은 베팅한 외국인들이 대부분 의무보호확약(락업)에 참여하지 않으며 대규모 매물이 나올 수 있다는 우려 또한 있다.

크래프톤은 가격을 미제시한 기관투자자들이 상당했다. 금융감독원 전자공시시스템에 올라온 투자설명서에 따르면 밴드 상위 75% 이상과 상단 초과를 써낸 기관이 국내·외 포함 총 305건인 동시에 하위 75% 미만과 하단을 써낸 기관은 132건, 미제시는 172건에 달한다.

락업도 전체의 22.05% 수준에 불과한 것으로 나타났다. 전체 11억5732만7497주의 신청주수 가운데 의무보호 확약을 신청한 수량은 2억5518만7528주로 22.05%에 불과하다.

여러 악재가 있지만 증권가에서는 크래프톤의 공모가에 대해 적정하다고 판단하고 있다.

KTB투자증권은 크래프톤에 대해 공모가 대비 16%까지 상단이 열려 있다고 보고 적정주가를 58만원으로 평가했다. 메리츠증권은 72만원을 적정 주가로 제시했다.

김진구 KTB투자증권 연구원은 "목표 주가수익비율(PER)은 회사의 신작 성과 업사이드 리스크, 지적재산권(IP) 확장성, 공모자금 기반 투자 확대 등 우호적 여건을 최대로 반영한 결과치"라고 설명했다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지