연준 '빅컷' 1995·98년과 유사…증시 영향은 '기대반 우려반'

연준 '빅컷'에 "사후 대응vs선제적 대응"…의견 분분

피봇 1995·1998년 시기와 유사…美증시 긍정적

코스피 상승률, 1995년 14.06%↓·1998년 49.47%↑

![[서울=뉴시스] 이영환 기자 = 코스피가 전 거래일(2575.41)보다 18.26포인트(0.75%) 상승한 2594.67에 출발한 19일 오전 서울 중구 하나은행 딜링룸 전광판에 지수가 표시되고 있다. 코스닥 지수는 전 거래일(733.20)보다 5.21포인트(0.71%) 오른 738.41, 서울 외환시장에서 원·달러 환율은 전 거래일(1329.6원)보다 0.6원 내린 1329.0원에 출발했다. 2024.09.19. 20hwan@newsis.com](https://img1.newsis.com/2024/09/19/NISI20240919_0020525603_web.jpg?rnd=20240919091930)

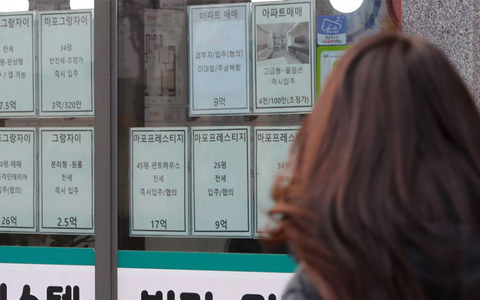

[서울=뉴시스] 이영환 기자 = 코스피가 전 거래일(2575.41)보다 18.26포인트(0.75%) 상승한 2594.67에 출발한 19일 오전 서울 중구 하나은행 딜링룸 전광판에 지수가 표시되고 있다. 코스닥 지수는 전 거래일(733.20)보다 5.21포인트(0.71%) 오른 738.41, 서울 외환시장에서 원·달러 환율은 전 거래일(1329.6원)보다 0.6원 내린 1329.0원에 출발했다. 2024.09.19. [email protected]

19일 국내 증시도 상승세는 보합권으로 출발했다. 증시를 이끄는 삼성전자(-3.42%)와 SK하이닉스(-10.93%)가 반도체 업황 우려에 장 초반부터 주가가 급락하면서 향후 전망에 대한 '신중론'도 나오고 있다. 0.75% 상승 출발한 코스피는 장 초반 2600선 탈환을 시도했지만, 반도체 업종 등을 중심으로 외국인이 8600억원 넘게 순매도하며 반락했다.

이날 연준은 9월 FOMC를 열고 기준금리를 0.5%p 인하해 4.75~5.00%로 낮췄다. 지난 2020년 3월 이후 4년6개월 만에 금리 인하다. 앞서 연준은 2022년 3월부터 10차례 연속 인상을 단행한 이후, 지난해 9월부터 8회 연속 5.25~5.50% 수준으로 금리를 동결해 왔다.

당초 0.25%p 인하를 할 것이란 예상이 지배적이었지만, 연준이 인플레이션 완화와 노동 시장 침체를 막기 위해 빅컷을 단행한 것이라는 관측이 나온다. 코로나19 팬데믹으로 인한 긴급 금리 인하를 제외하면, 연준이 0.5%p의 공격적 인하를 한 것은 지난 2008년 세계금융위기 때가 마지막이었다.

제롬 파월 연준 의장은 이번 정책 완화 결정에 대해 "인플레이션 진전과 위험 균형에 비춰 내려졌다"며 "인플레이션 목표치인 2%로 지속 가능하게 움직이고 있다는 확신을 더 갖게 됐으며, 고용과 인플레이션 목표를 달성하는 데 대한 위험이 거의 균형을 이루고 있다"는 입장을 밝혔다.

다만 연준의 빅컷에도 불구하고, 전날 미 뉴욕증시는 일제히 하락 마감했다. 연준의 공격적 금리 인하가 시장에 '경기 침체' 우려를 불러일으켰다는 분석이다. 뉴욕증권거래소(NYSE)에서 다우 지수는 전날 대비 0.25% 내린 4만1503.10에 장을 마쳤다. 같은 기간 S&P500 지수와 나스닥 지수는 각각 0.29%, 0.31% 하락 마감했다.

하지만 연준의 피봇(통화정책 방향전환)이 양호한 미국 경제 국면에서 시작되면서, 증시가 급등했던 과거 1995년과 1999년 금리인하 시기와 닮아있다는 증권가 분석이 나와 주목된다.

증권업계에 따르면 1995년 이후 연준의 금리 인하 국면은 5차례로 존재했다. 이는 경기 확장국면에 속했던 1995년과 1998년, 경기 침체가 발생했던 2001년, 2007년, 2019년으로 구분된다. 이중 1995년과 1998년에는 S&P500 수익률이 각각 45.2%, 36%에 달했던 것으로 나타났다.

문남중 대신증권 연구원은 "미국의 경기는 52개월째 경기확장 국면에 진입하며, 2020년 3분기부터 2024년 2분기까지 실질 GDP(국내총생산) 평균 성장률이 2.8%로 잠재 성장률을 1%p 이상 상회했다"고 분석했다.

이어 "현 미국의 경제 상황을 고려하면 9월 금리 인하 단행 후 미 증시의 향방은 경기 확장 국면임에도 금리를 내린 1995년과 1998년의 전철을 밟아 나갈 것"이라며 "이 시기 S&P500은 각각 45.2%과 36.0% 상승한 점을 감안해 증시의 방향성은 긍정적"이라고 판단했다.

한지영 키움증권 연구원은 "9월 FOMC 당일 나스닥 흐름은 금리인하 발표 후 상승했으나, 기자회견 후 변동성 확대된 채 소폭 하락했다"며 "시장이 50bp 인하를 악재로 받아들인 것은 아니며, 단기 셀온(Sell-on)의 성향이 강했다"고 평가했다.

이어 "국내 증시는 반도체 중심의 외국인 집중 순매도가 이어지고 있다는 부담이 있다"면서도 "연준의 금리인하 국면에서 성장주, 배당주 우위와 이익 전망 개선 조합이 이뤄진 바이오와 금융 업종으로 대응하는 것이 적절하다"고 전했다.

◎공감언론 뉴시스 [email protected]

Copyright © NEWSIS.COM, 무단 전재 및 재배포 금지